Namig Feda o dvigu obrestnih mer v marcu povzroča paniko na trgu – Investor Alert

Ameriška centralna banka Federal Reserve se je sestala 31. januarja in sklenila, da bo ohranila ciljno obrestno mero v razponu 525-550 bazičnih točk, kar ustreza 5,25-5,50 %. Ta odločitev je bila v skladu s splošnimi pričakovanji in v skladu s prejšnjim zasedanjem.

Pomemben zasuk v zgodbi pa je predstavljala izjava Jeroma Powella med napovedjo marčevskega zasedanja, v kateri je izrecno dejal, da znižanje obrestne mere ni verjetno. Ta nepričakovana izjava je povzročila znaten padec vodilnih finančnih kazalnikov, kar je privedlo do precejšnjega umika na različnih trgih.

Natančneje, podatki TradingView za 1. februar so pokazali, da so se zlato, bitcoin (BTC) in skupna tržna kapitalizacija kriptovalut v primerjavi z dolarjem zmanjšali za 0,34 %, 1,10 % oziroma 0,77 %.

Hkrati so indeksi Dow Jones Industrial Average (US30), S&P 500 (SPX) in Nasdaq 100 (NDX) zabeležili padce v višini 0,01 %, 1,61 % oziroma 1,94 %. Ti trije ključni kazalniki za ameriški delniški trg so kazali na panično prodajo, kar je še okrepilo vpliv Powellove nepričakovane napovedi.

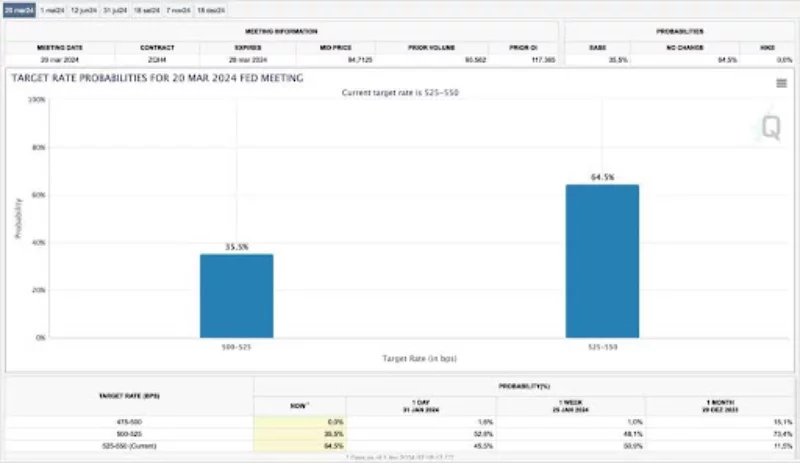

Pričakovane obrestne mere za marec

Če pogledamo naprej, bo naslednje zasedanje centralne banke Federal Reserve 20. marca 2024 dobilo poseben pomen zaradi spremembe tržnih pričakovanj, ki so jo povzročile nedavne Powellove izjave. Zlasti 29. decembra 2023 je 73,4 % trgovcev pričakovalo, da se bodo obrestne mere marca znižale, 31. januarja pa se je ta delež zmanjšal na 52,8 %, kar je zahtevalo precejšnjo preusmeritev trga.

Trenutno 64,5% trga pričakuje, da bo ciljna obrestna mera marca ostala nespremenjena. Hkrati 35,5 % vprašanih meni, da bo Fed morda ponovno razmislil o svoji odločitvi in se odločil za znižanje obrestnih mer v razponu od 500 do 525 bazičnih točk, kar bo v prihodnjih tednih povzročilo potencialno volatilnost na vseh trgih.

Pomembno je, da agresivnejše znižanje obrestne mere za 50 bazičnih točk ni več vključeno v tržna pričakovanja, kar predstavlja 15-odstotno spremembo verjetnosti v primerjavi z napovedmi izpred meseca dni, 29. decembra.

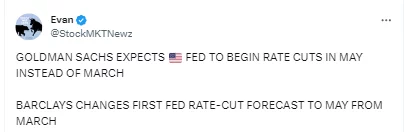

Finančni velikani so prvo znižanje obrestnih mer napovedovali maja.

Zlasti dve največji institucionalni finančni instituciji, Goldman Sachs (NYSE: GS) in Barclays (NYSE: BCS), sta prilagodili svoje napovedi za prvo znižanje obrestne mere in ga zdaj pričakujeta maja. To mnenje je delil Evan Gold na platformi X 1. februarja. Poleg tega je Gold opozoril na bolj medvedje napovedi banke Bank of America (NYSE: BAC), ki napoveduje znižanje obrestnih mer v juniju. Zanimivo je, da so vsi trije finančni velikani pred nedavnim zasedanjem centralne banke Federal Reserve sprva pričakovali, da bo do znižanja obrestnih mer prišlo marca.

Ta scenarij poudarja negotovost in volatilnost, ki sta značilni za trge, zlasti njihovo občutljivost na spremembe v odločitvah Federal Reserve. Vlagateljem zato svetujemo, da zavzamejo previdno držo ter pozorno spremljajo trenutne dogodke in ustrezne podatke, da bi lahko v prihodnje sprejemali premišljene odločitve.